シミュレーション結果:

行使価格50750円で「プット・売り、コール・売り」。この2つで検証

値がまったく上下にブレず、行使価格とほぼ同等になった場合が最大利益(期中/31万4000円、SQ/121万円)下落した場合の損益分岐点が「49765円」、対して上昇した場合の損席分岐点は「51205円」となった

ただし、ショートストラドルは、相場が急騰急落したときに大ダメージをうける羽目になる。なので、それを回避するために下落時にマイナスに転じる境目(中心から左側)の「49750円」に「プットの買い」を入れてみた。結果は以下のような図になる。

△あくまでも値が下落したときの話しだが、どれだけ下がっても損益の金額はほぼ変わらず一定の額を保っている。※急騰した場合は、この限りではない。

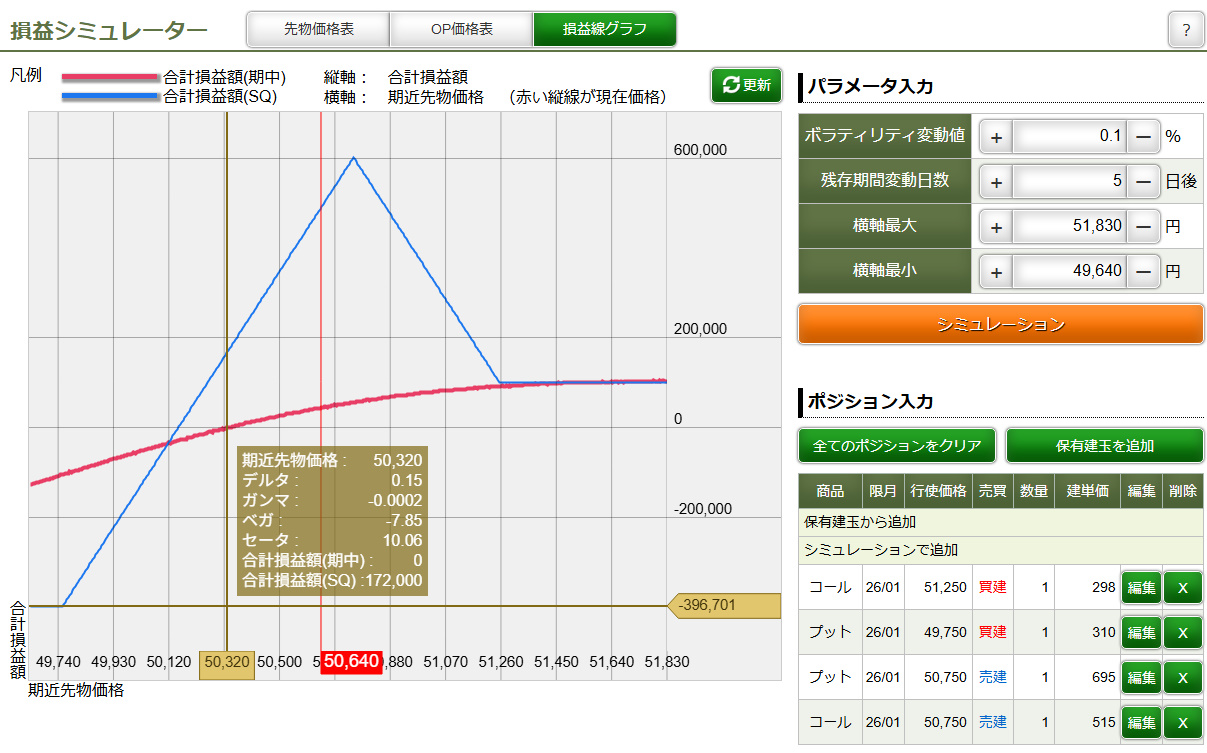

それならばと、さらに上昇時のマイナス分岐点である51205円に「コールの買い」を入れてみた。

その結果、先ほどとは逆にいくら上昇してもプラス利益はほぼ変わらず維持できたが、その反面、下落時のマイナス分岐点があらたに出現。その価格は「50320円」となった。

次に、ヘッジとして最初に加えた「プットの買い」を外して再度シミュレーションしてみる。

その結果、上昇するほどに含み益は増え続けるが、下落した場合には「50215円」がマイナスの分岐点となった。

【結論】要するに、相場の上下変動が緩やか(いわゆるレンジ相場)で効力を発揮するショートストラドルであるがゆえに価格帯の右側・左側にヘッジ・ポジションをとれば、逆に中心から反対側のチャートは下降線を描く(利益減リスク発生)。なので、この手法を有効活用するにしても根本となる予想が必要である(相場が大きく変動するにしても、考えられる可能性として極端に上昇する危険性と、極端に下落する危険性を考慮し、それを踏まえたうえでポジションを構築)。結局のところ、この手法の最大の難点は、相場が急騰あるいは急激な下落で、最悪の場合は大きな損失を生むこととなる。結論的には「片側にヘッジ」は必須。ここで片側というのが重要で「右と左の両側にヘッジをしてもあまり意味はない。これらを総合的に考えるならば、予想に反して逆方向に相場が大きく変動したときには「完全にノックアウト」となる。